知っておきたい生前贈与の基本と活用② ~見落としがちな贈与税がかかるケース~

2022.9.22

こんにちは。相続コーディネーターの古丸です。

今回は引き続き贈与のお話です。贈与と意識せずに行ったものや、贈与ではないと思っているものでも、贈与に該当し贈与税の対象となることがあります。思いがけないところで贈与税が課税されることのないように、注意したいケースをいくつかご紹介します。

例えば子供のローンの返済を親が代わりにしてあげる場合に、贈与にはあたらないと考える方が多いのではないでしょうか。「いつか返してくれればいいよ」、「出世払いでいいよ」と返済の予定も特に決めない場合は注意が必要です。

お金の貸し借りは返済があってこそですから、明確な返済がなければ贈与(債務免除)とみなされ、贈与税が課税対象となる可能性があります。親が行ったのはあくまで一時的な立替払いであって、贈与に該当しませんというのであれば、少額ずつでも定期的な返済が必要でしょう。税務署も親子間だからこそお金の移動について厳しくチェックする傾向にありますので、しっかり準備をしておきたいですね。

また、老後資金として契約されている方も多い個人年金保険についても確認しておきましょう。前提として、保険金の課税関係は「保険料負担者」・「被保険者」・「受取人」が誰かで考えます。例えば、保険料負担者と被保険者を父、受取人を子とすると生命保険金は相続税の対象となりますが、契約者が母であっても実際に保険料を負担しているのは父で、被保険者が母、受取人が子の場合は父から子への贈与となり、贈与税の対象となります。なお、保険料負担者と受取人が同じ場合は所得税がかかります。

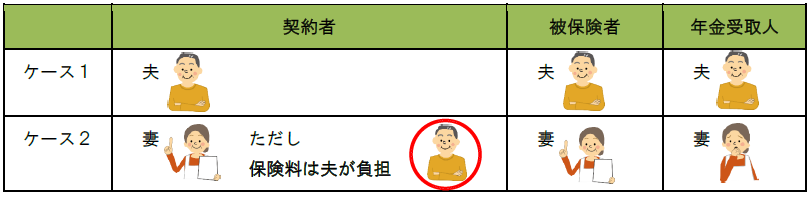

個人年金については、保険料負担者と受取人が同じ下表ケース1の場合、夫が受け取った年金は雑所得として所得税と住民税がかかります。保険料負担者と受取人が異なるケース2の場合には、年金の受け取りがはじまった時点で、夫から妻へ年金を受け取る権利が贈与されたとみなされます。そのため、年金開始時点で年金受給権の権利評価額に贈与税がかかり、2年目からは所得税と住民税がかかることになります。

保険は課税関係が複雑ですので、契約前によく確認する必要があります。「生命保険金は相続税の非課税枠(法定相続人の数×500万円)があるからと契約したのに対象にならなかった」、「個人年金を受け取ったら思いがけず贈与税がかかってしまった」など、せっかくの保険の活用が無駄にならないようにしたいですね。