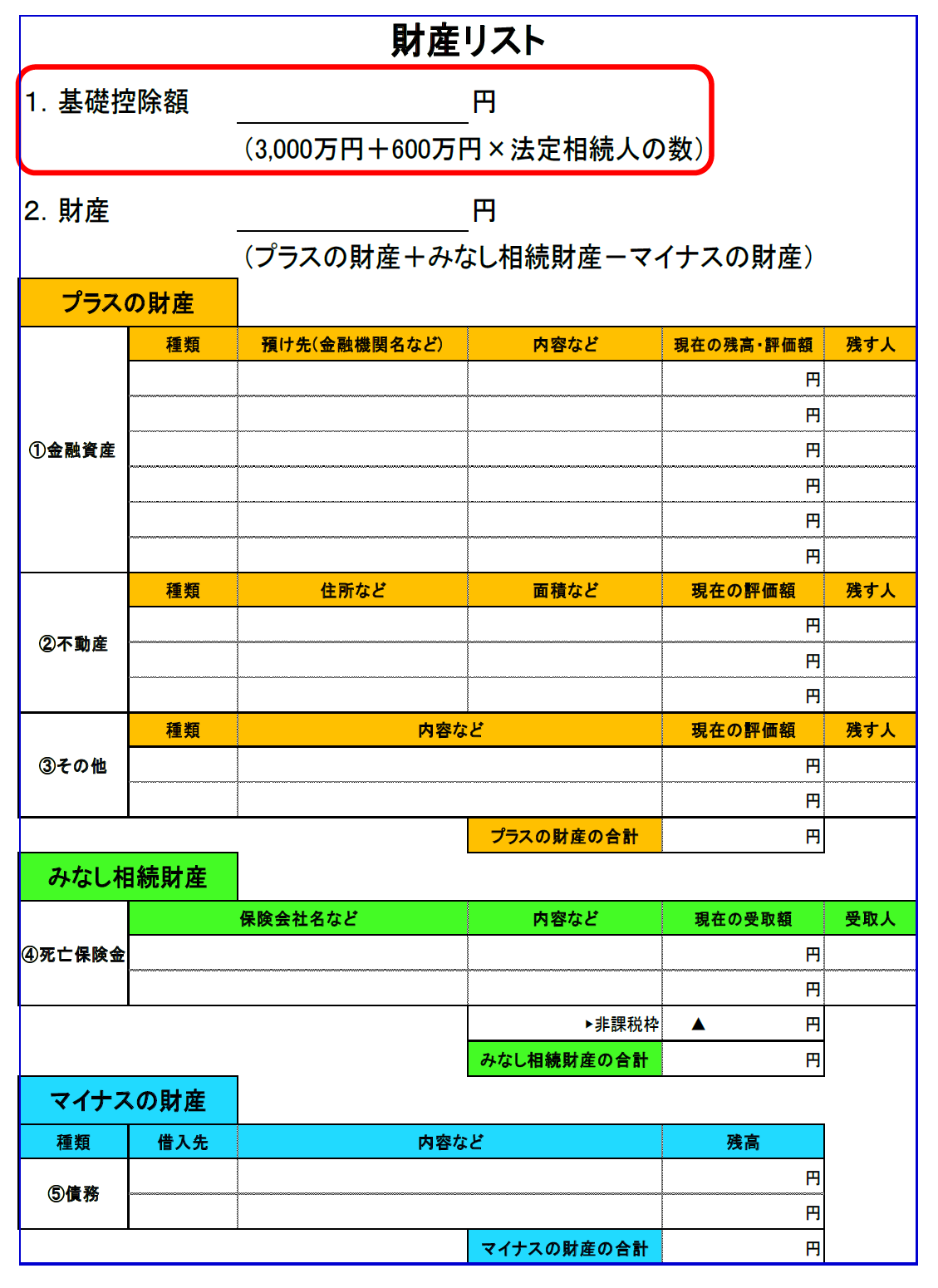

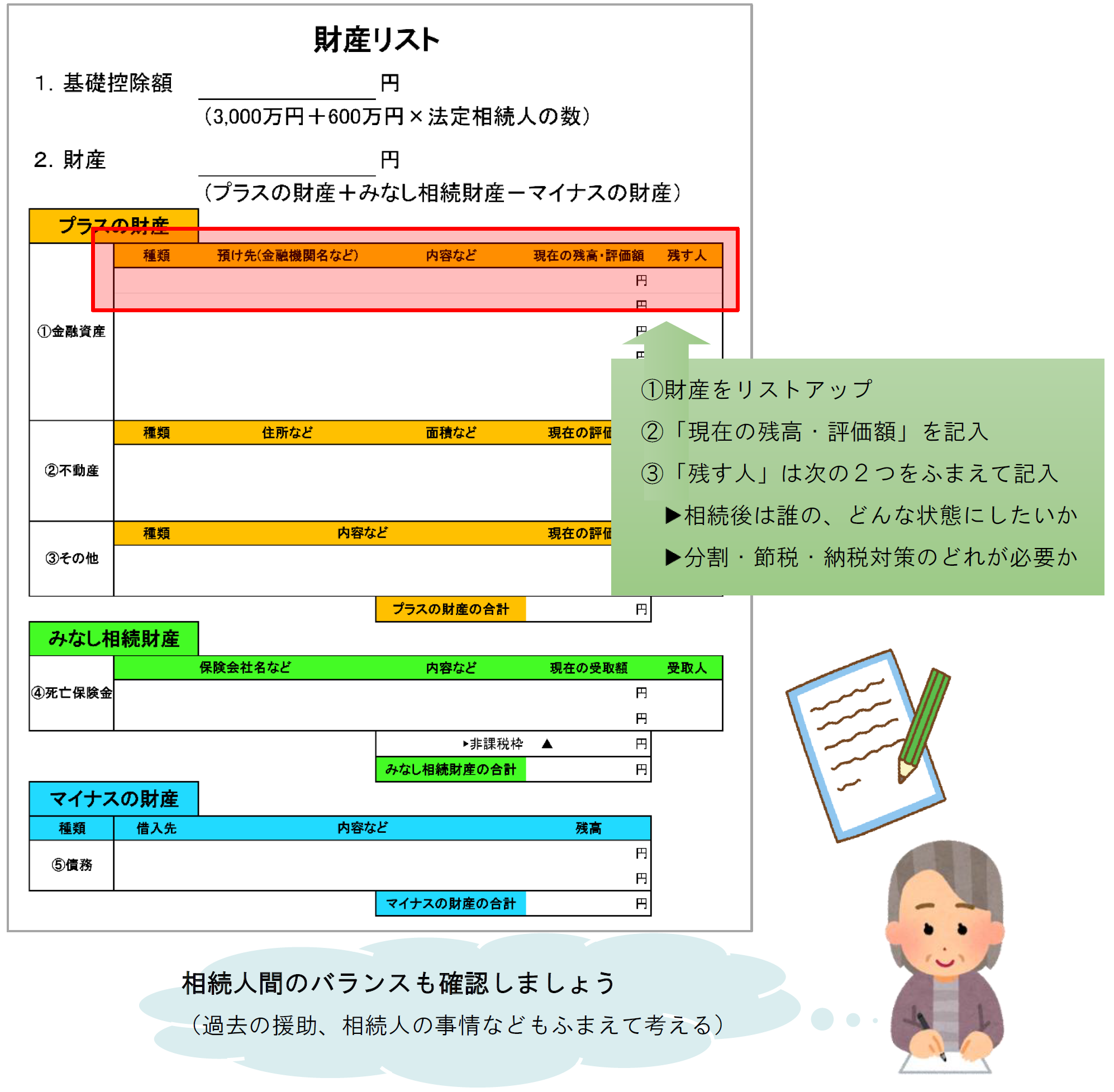

財産リストを作成しましょう~不動産はどのように評価する?~

2025.6.17

こんにちは。相続コーディネーターの古丸です。

今回は財産リストを作成するときの不動産の評価方法についてお話しします。まずは土地について確認していきましょう。

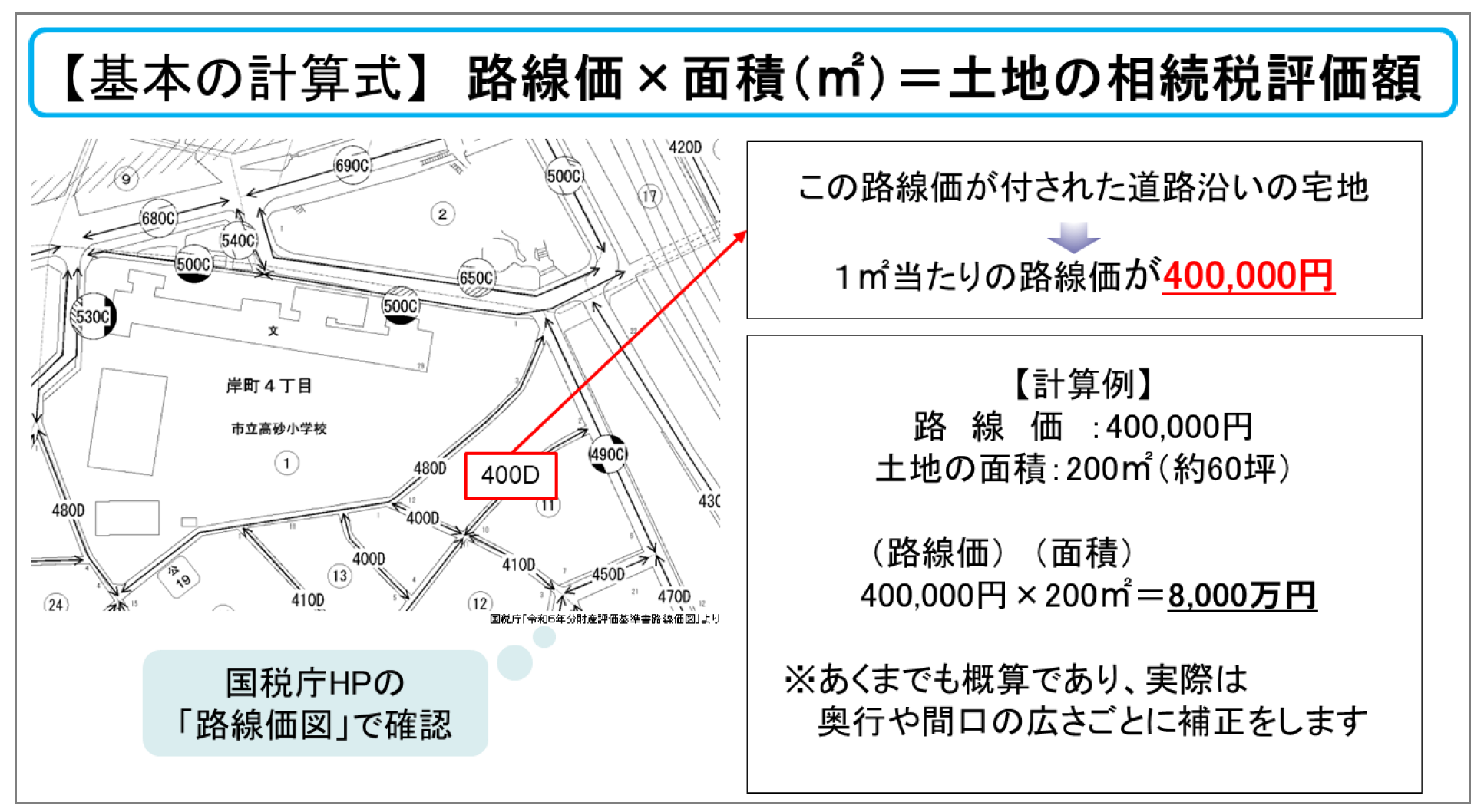

■自宅土地(自用地)の評価方法 ①路線価方式

路線価は毎年7月に公表され、その年の相続税や贈与税を計算する際の基準として使われます。路線価は道路に面した標準的な宅地の1㎡あたりの価額を示していて、千円単位で表示されています。それでは、自宅として使用している土地の前面道路に路線価が付されている場合について、次の計算例で確認してみましょう。

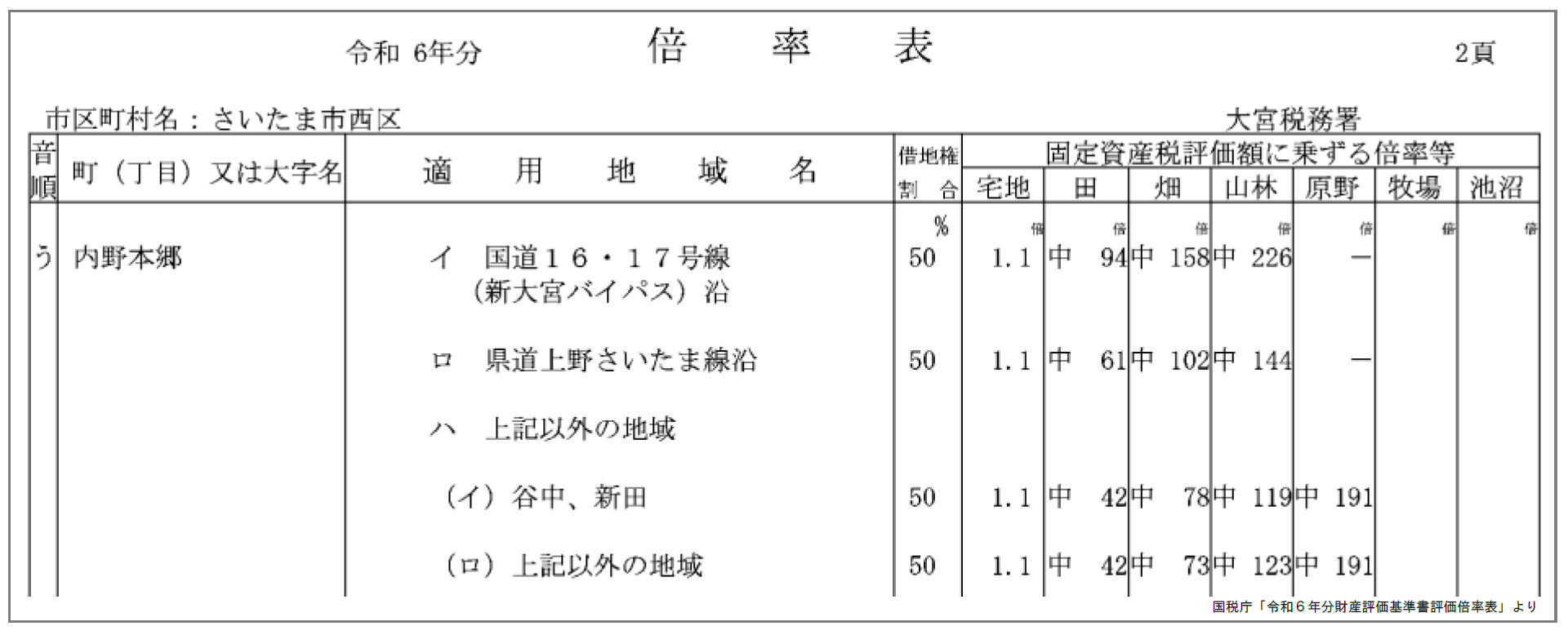

■自宅土地(自用地)の評価方法 ②倍率方式

一方で、路線価が決められていない宅地の評価では倍率方式が使われます。この評価方法では、固定資産税評価額に国税庁が公表している「倍率表」に記載の倍率をかけて評価額を求めます。このように路線価方式と倍率方式のどちらを使うかは、土地の所在地によって変わります。まずはどちらの方式に当てはまるのか「路線価図」の確認からはじめましょう。