遺言書を作成する前に考えておきたい3つのポイント(その1)

2025.3.15

こんにちは。相続コーディネーターの古丸です。

今回は、遺言書を作る前に考えておきたい大切なポイントを3つに絞ってお伝えします。遺言書を作る上で一番大切なことでもありますので、しっかりとおさえておきましょう。

■1つ目のポイント:相続の準備をする目的

まずは「誰のために、どんな状態にしておきたいか」を考えてみましょう。相続の準備をする目的は人それぞれですが、例えばこんな場合が考えられます。

| ✔ 妻が自分の相続後も安心して暮らせるようにしておきたい

✔ 家族が遺産分けで争わないようにしておきたい ✔ 子どもがスムーズに事業を引き継げるようにしておきたい など |

このように目的を具体的にしておくと、相続の準備はとても進めやすくなります。

「そろそろ遺言書を作ろうかな」と考えている方は、まずは目的を1つ決めることが大切です。もし複数の目的が思い浮かんだ場合は、その中でも一番大切なものを1つに絞りましょう。目的がはっきりしないと、なかなか準備が進まなかったり、途中で何をどうしたら良いのかと迷ってしまうこともあります。ゴールが見えないと、たどり着くのは難しいですよね。

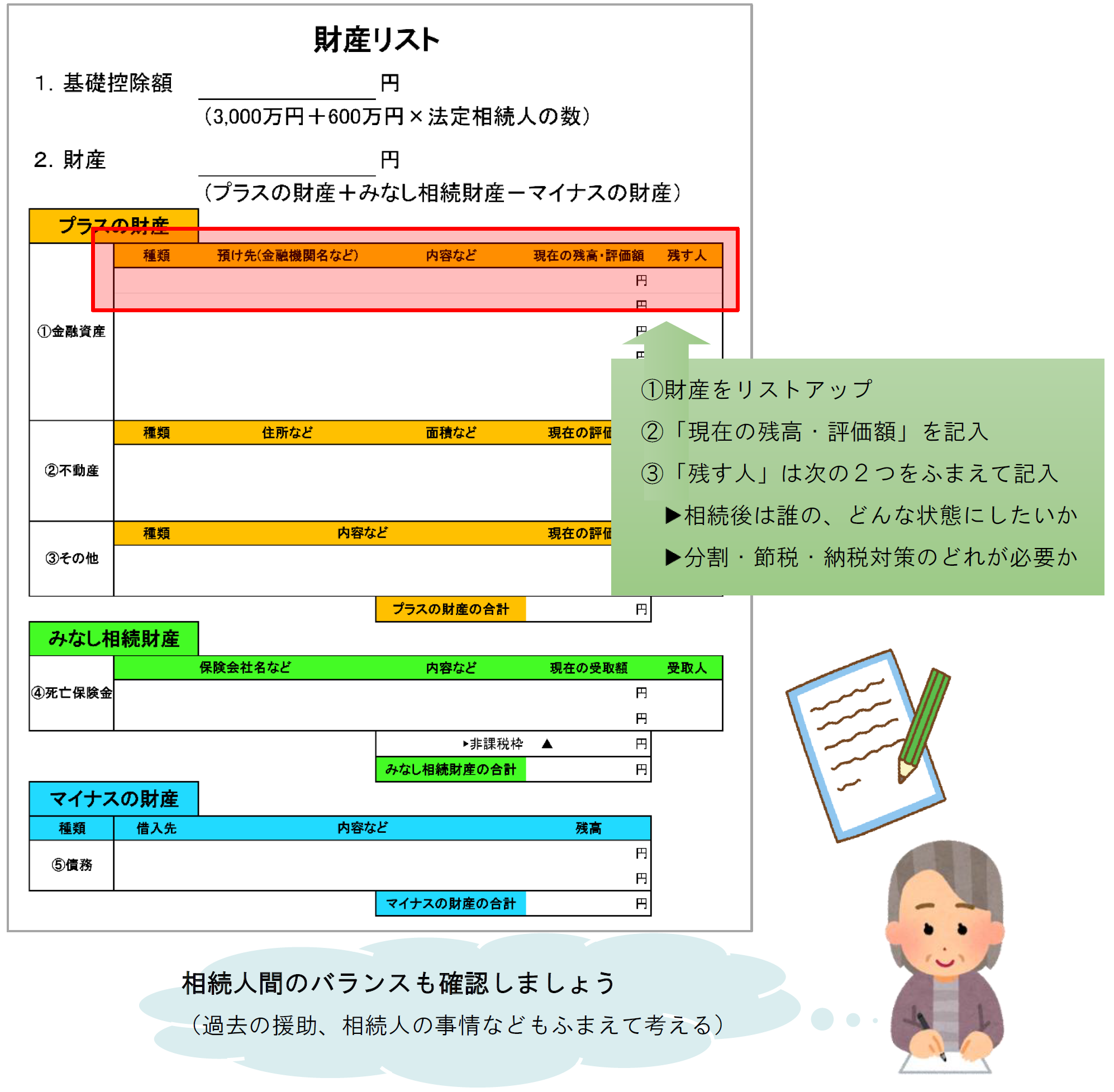

■2つ目のポイント:どんな相続の準備が必要か

次に考えておきたいのは、「どのような相続の準備が必要か」です。相続の準備は、大きく次の3つの対策に分けられます。

| ①分割対策 財産をどう分けるかを考えること(これは、どなたにも必要な対策でしょう)

②節税対策 相続税の負担を少しでも減らすための方法を考えることす ➂納税対策 相続税を支払うための資金をどう確保するかを考えること |

これらの3つの対策の中から、自分に必要なものをしっかり把握しておきましょう。

1つ目のポイントで「目的」を決めたら、次にこの「対策」を確認するという順番が大切です。順番を守ることで、準備がスムーズに進みやすくなるはずです。

次回は3つ目のポイントについてお伝えします。3つのポイントをしっかりと考えて、安心できる相続の準備を進めてください。