相続のきほん(その7)

2023.8.17

こんにちは。相続コーディネーターの古丸です。

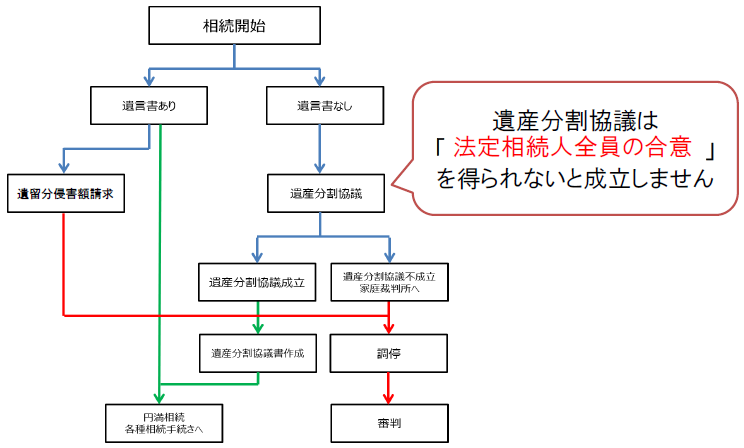

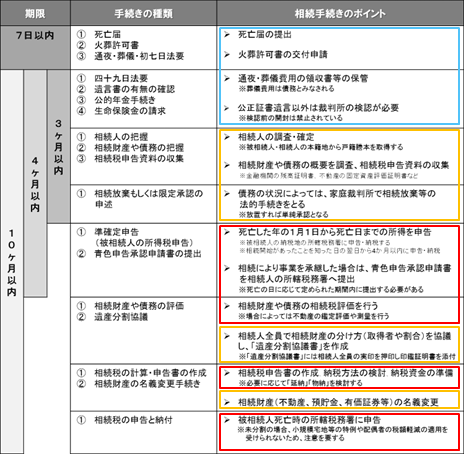

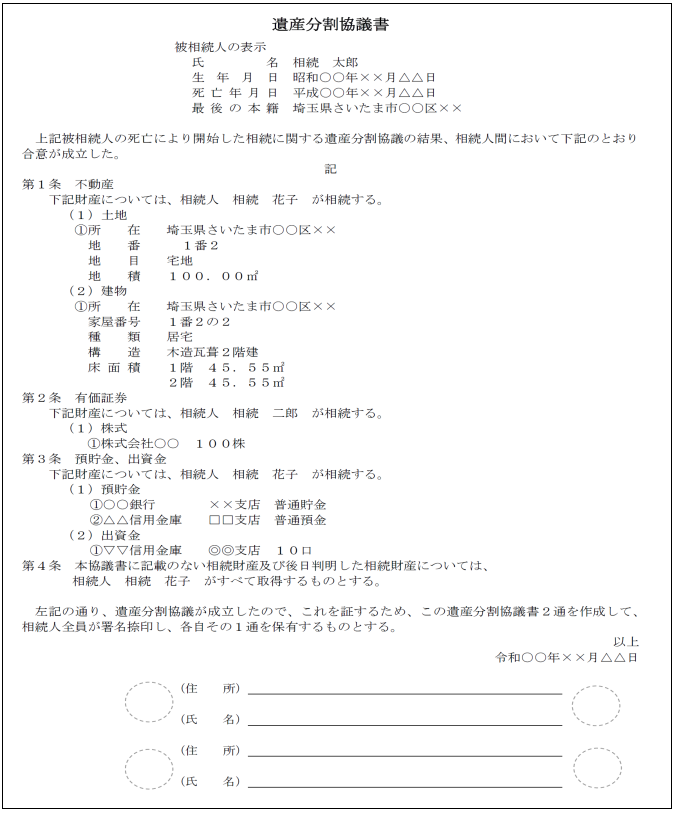

遺産分割協議がととのったら遺産分割協議書の作成をします。

■遺産分割協議の話がまとまったら遺産分割協議書を作成する

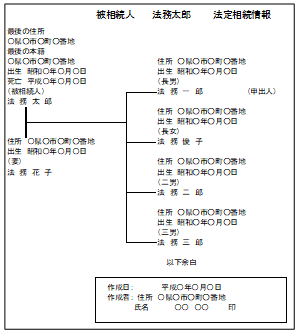

▶法定相続人全員の署名、実印による押印、印鑑証明書の添付が必要

※海外にいる相続人・・大使館等で「サイン証明」を取得

▶不動産の相続に使用する場合は、一定の決まりに従う

※不動産の表記は地番で行うこと(登記簿謄本に記載されている通りに表記)

遺産分割協議書への調印を終えると不動産の名義変更、預貯金の払戻手続きへ進むことができます。

■相続にかかわる名義変更手続き

▶不動産の名義変更

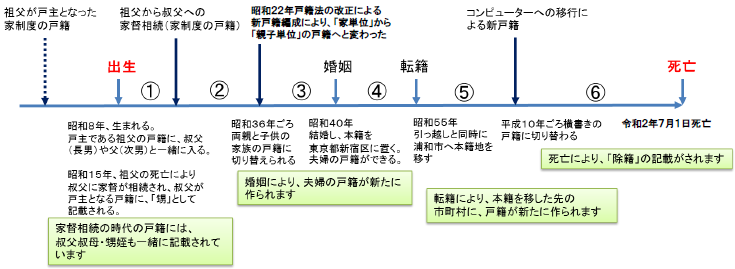

- ・戸籍等の添付書類を揃え、法務局へ登記申請をする

- ・司法書士への依頼をお勧めします

▶預貯金の払い戻し

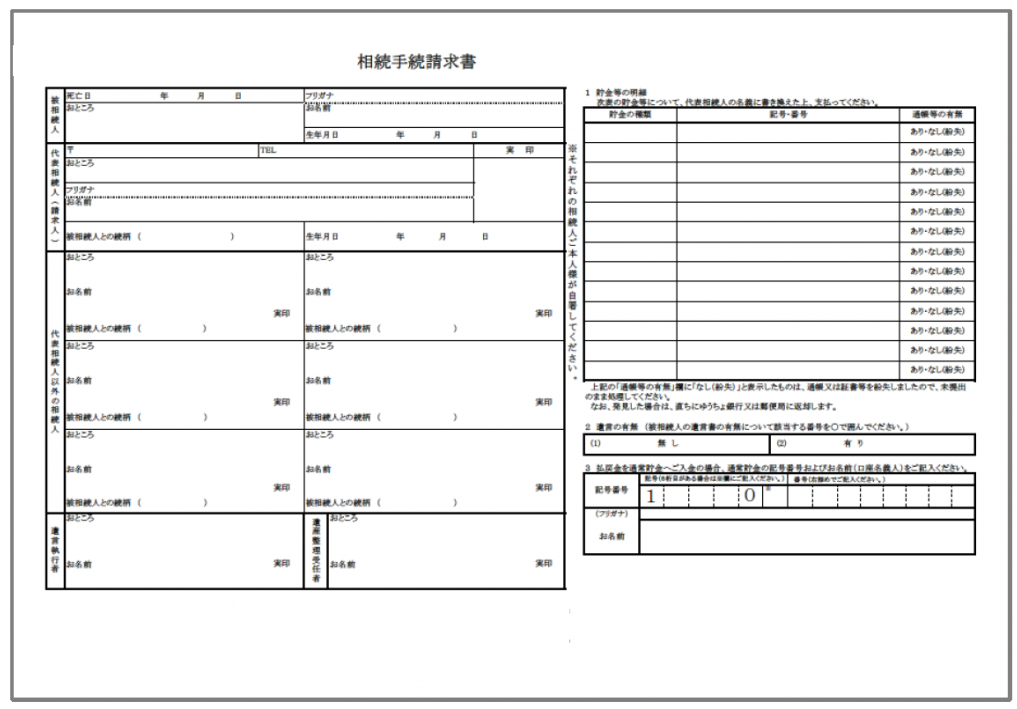

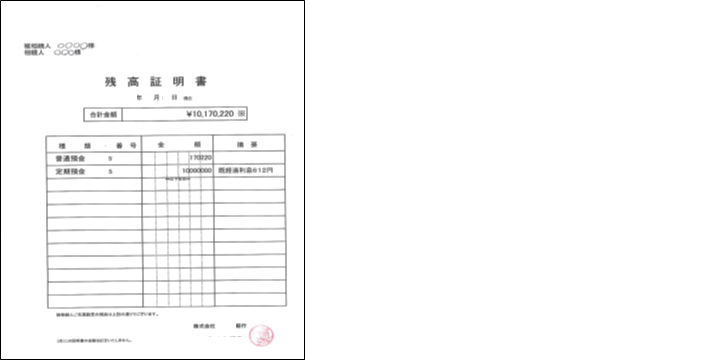

- ・各金融機関所定の書類で手続きを行う

- ・金融機関によっては何度か窓口に出向きます

(金融機関の手続き書類の見本)