財産リストを作成しましょう

2025.1.16

こんにちは。相続コーディネーターの古丸です。

皆さんは実際に贈与をする際、何のために贈与をするのか、贈与をすることでその目的は達成できるのか、しっかりと検討をされていますか?

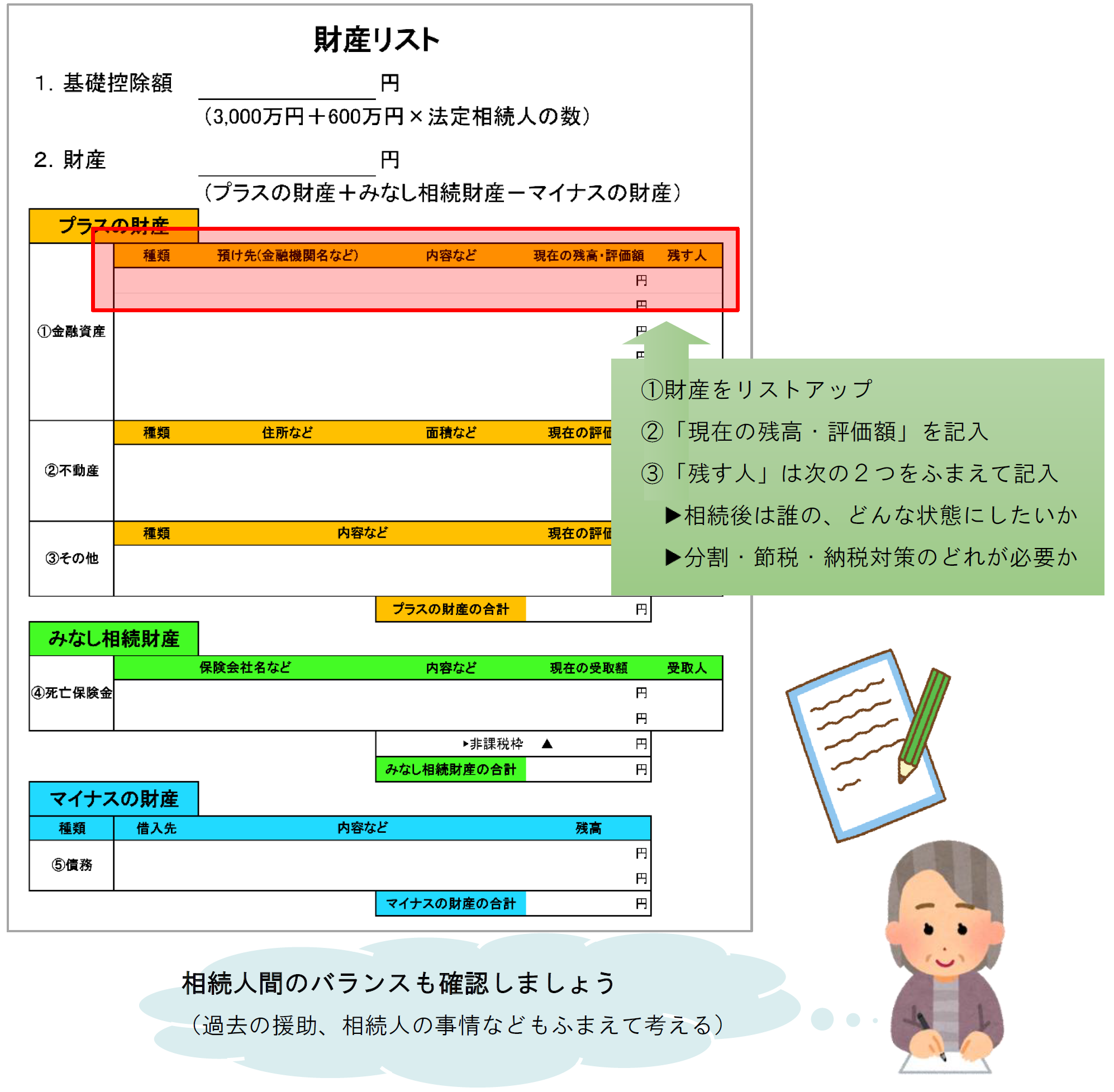

例えば相続税の負担を抑えるために贈与を検討している方の中には、実際には相続税がかからない見込みの方もいます。具体的に対策を講じる前には、財産の明確なリストアップをしておきましょう。次のような財産リストを参考に、ぜひ作成してみて下さい。

2025.1.16

こんにちは。相続コーディネーターの古丸です。

皆さんは実際に贈与をする際、何のために贈与をするのか、贈与をすることでその目的は達成できるのか、しっかりと検討をされていますか?

例えば相続税の負担を抑えるために贈与を検討している方の中には、実際には相続税がかからない見込みの方もいます。具体的に対策を講じる前には、財産の明確なリストアップをしておきましょう。次のような財産リストを参考に、ぜひ作成してみて下さい。

2025.1.6

こんにちは。相続コーディネーターの古丸です。

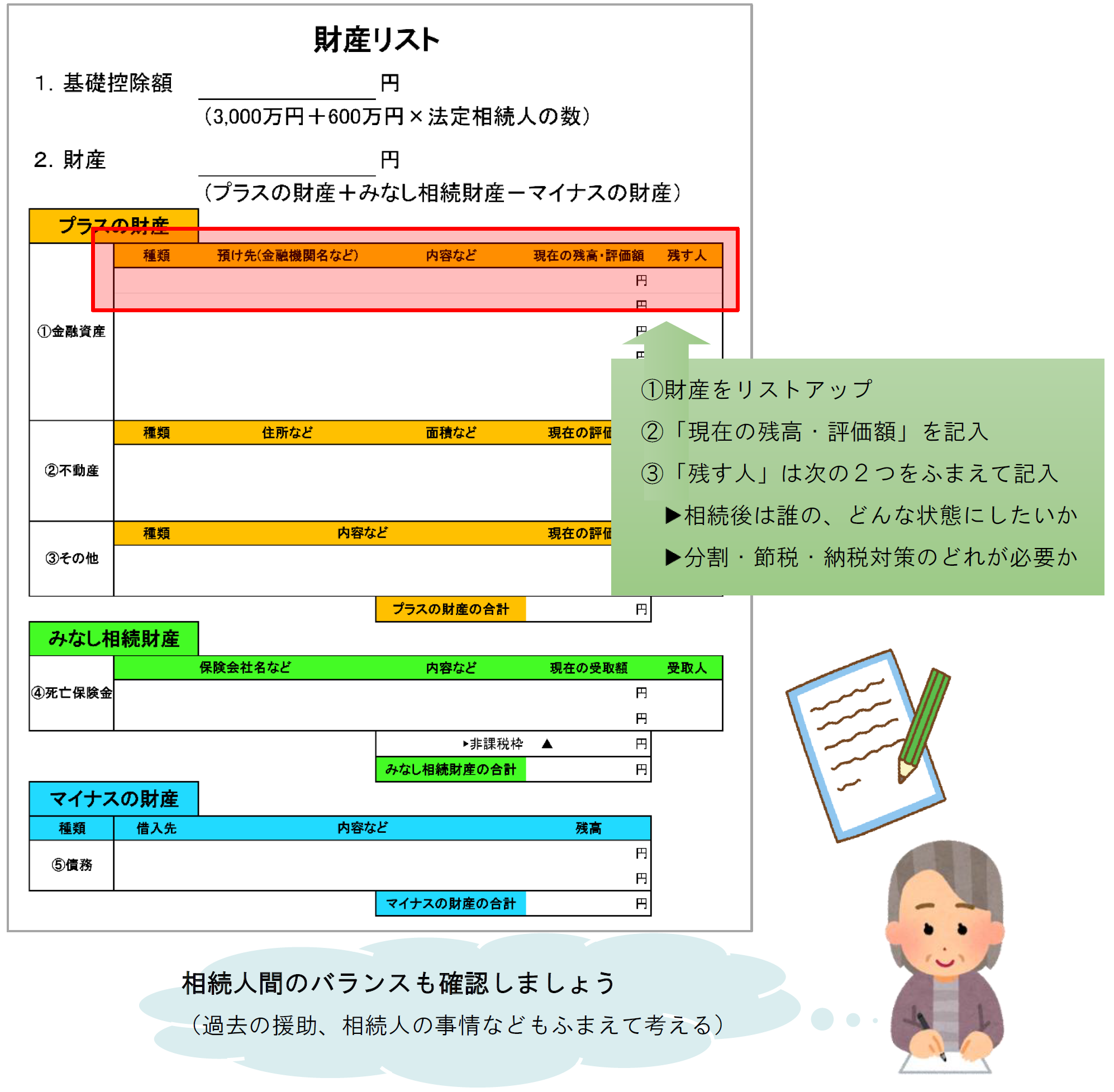

ご相続手続きを一通り終えた方の感想は、大半が「ほっとしました」「大変でした」です。相続手続きの煩雑さも大きな理由でしょう。ご相続が起きた場合に戸惑わないように、どんな相続手続きが必要でいつまでに行うのか確認しておきましょう。

■相続開始後のスケジュール

2024.12.16

こんにちは。相続コーディネーターの古丸です。

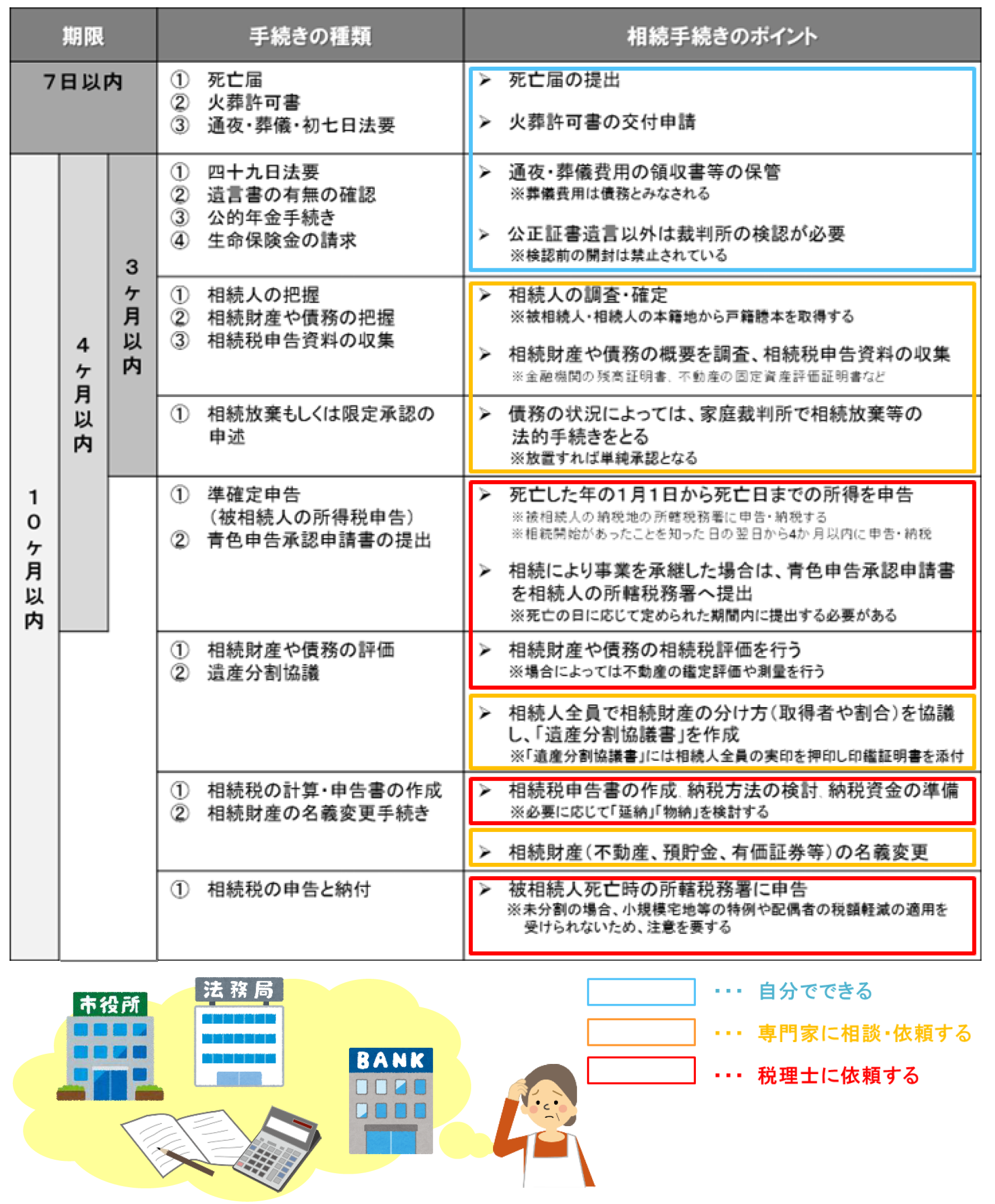

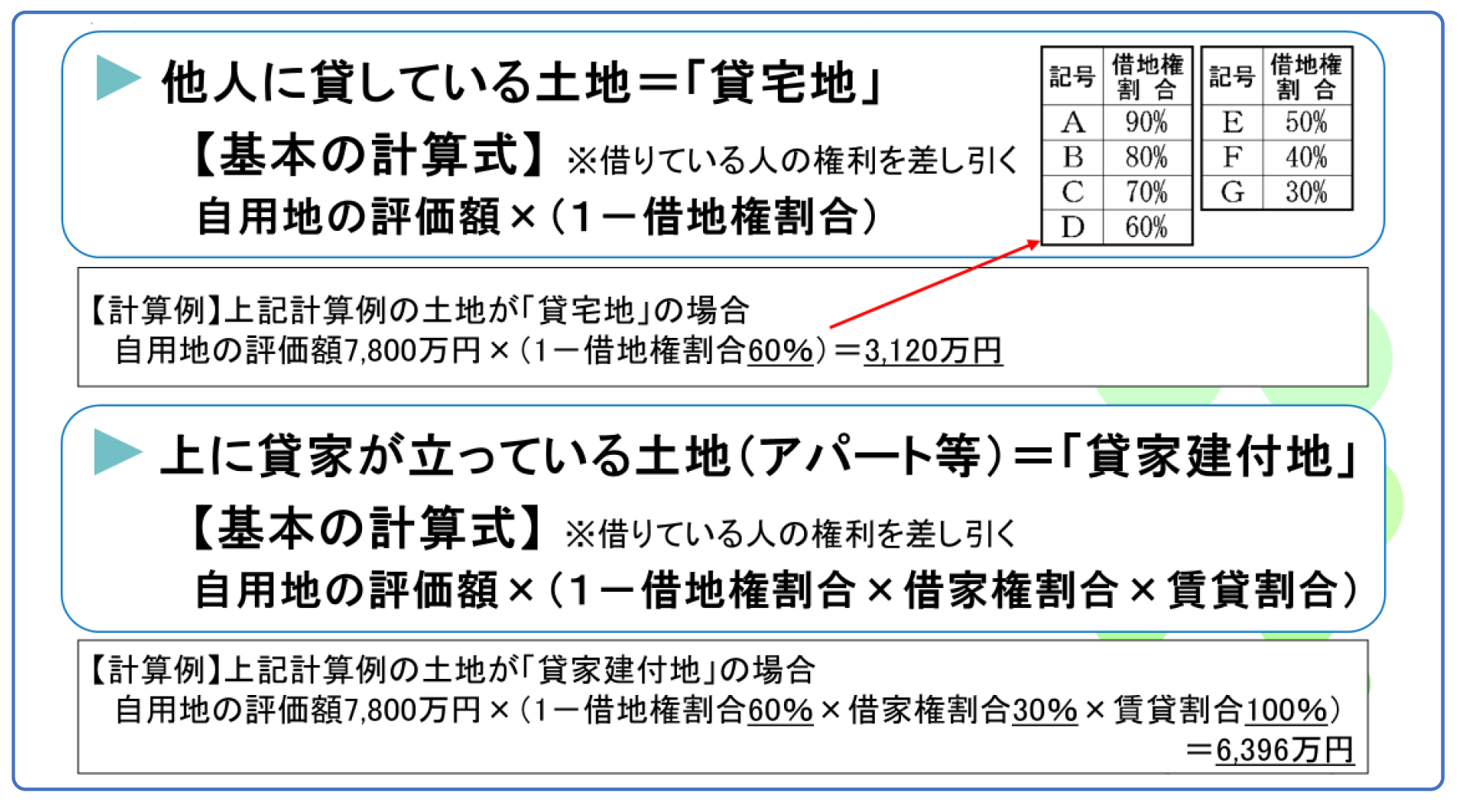

毎年7月は、相続税や贈与税の算出基準となる路線価が公表される月です。路線価が定められている土地の相続税評価の仕方を、改めて確認しておきましょう。

路線価は道路に面する標準的な宅地の1㎡当たりの価額で、千円単位で表示されています。まずは自宅として使用している土地の評価額を次の計算例で確認してみましょう。

賃貸されている土地については権利関係に応じて次のように評価額を調整して算出します。

相続の準備にあたり、相続税がかかるかの確認は必須といえます。自宅を含め、ご所有地の路線価はぜひ毎年確認をしておきましょう。

2024.12.2

今回は、マンション評価方法改正後の「タワマン節税」活用の可能性をマンションの性質から見ておきましょう。

1 マンション評価方法が改正(「理論上の市場価格」の60%の評価)されたが、なお評価額40%分の引き下げと債務控除(金利負担がある)の効果が残るので、「タワマン節税」による相続対策の効果がない訳でもないと見られます(「その2」の3参照)。

2 タワマンは、容積率の高い土地に建設され、建物の取得価額に占める割合が高いので、賃貸して建物を減価償却をすると評価額が下がり、相続税評価額を圧縮します。

(ウ) 特に高層階の場合、エレベーターの待ち時間が長く、携帯電話、ポケットWi-Fiが繋がり難く、騒音の悩みもあり、洗濯物をベランダに干せないなど、毎日の暮らしに関わるデメリットがあると言われている。

(1) マンションは、容積率600%まで緩和された敷地に高層建築物を建て、価格配分が土地約30%、建物約70%の比率で資産価値の殆どは建物価格です。

弁護士 青木 幹治(青木幹治法律事務所) 元浦和公証センター公証人

2024.11.15

こんにちは。相続コーディネーターの古丸です。

秋も深まり朝夕はめっきり冷え込むようになり、年末に向けて慌ただしい時期に入りました。年末が近づくこの時期に相続の分野で気になるのは、やはり来年度の税制改正大綱の発表でしょう。税制改正大綱は税制改正の概要をまとめた大枠の方針で、毎年12月中旬から下旬頃に発表されます。新聞や雑誌でも特集が組まれ毎年注目を集めますが、昨年発表の税制改正大綱には、暦年贈与の相続財産への加算期間3年から7年への延長が盛り込まれたことで特に関心が高まりました。適切な相続対策を検討し直した方も多いでしょう。

相続税や贈与税についての制度は毎年のように内容が変わっています。情報収集をしっかりと行い、現在の対策が有効かどうかを検証されている方は、税金の負担を抑えてより多くの資産をご家族に残されています。相続にかかわる情報は、毎年次のスケジュールで発表されていますのでおさえておきましょう。

| ■12月中旬~下旬 税制改正大綱の発表

税制改正大綱をもとに作成された税制改正法案は国会で審議・可決されると、4月から新しい税制が施行されます。この頃から本格的にセミナーなどが行われるようになりますので、しっかり情報収集をしていきましょう。

■3月下旬 公示地価の発表 公示地価は土地の売買取引の指標となる価格です。7月に発表される相続税路線価とあわせて把握しておきましょう。

■4月初旬 固定資産税路線価の発表 固定資産税などの算定に用いられる価格で、同時にはじまる縦覧期間では、市区町村役場で公開される縦覧帳簿で市区町村内のすべての土地・建物の固定資産税評価額を確認することができます。5月頃に届く固定資産税納付通知書(課税明細書)でも、ご自身の土地・建物の固定資産税評価額を確認することができます。今年は3年ごとの評価替えの年ですので、改めて確認しておきましょう。

■7月1日 相続税路線価の発表 相続税路線価はその年の相続税・贈与税を算定するうえで基準となる価格です。相続が発生するまで支払わなければいけない相続税がいくらか知らなかったという事態にはならないように、相続税の試算は必ずしておきたいところです。

■9月下旬 基準地標準価格の発表 公示地価と同じように売買取引の指標となる価格で、公示地価の不足地点を補完するものです。 |

2024.11.1

今回は、マンション(一室の区分所有権等)の相続税評価額を、個別通達「居住用の区分所有財産の評価について(法令解釈通達)」(令和5年9月28日)(本通達)に基づいて算出するのを、国税局のタックスアンサーNo.4667「居住用の区分所有財産の評価」の「計算事例」(事例マンション)を参考にして確認してみましょう。

1 <マンションの「相続税評価額」>は、最初に「財産評価基本通達」(昭和39年4月25日)に従い、<「区分所有権の価額」(家屋)(①) +「敷地利用権の価額」(敷地)(②)> の算式で算出し、そして令和6年1月1日以後は、上記「個別通達」(本通達)に従い、後記「2の計算式」により「区分所有補正率」(③)、即ち(=「評価乖離率」(④)(理論上の評価額)×「補正率」)を乗じて評価し直します。

※ ≪計算式 =((①)+(②))×(③)(=「評価乖離率」(④)×「補正率」)≫

(1) <評価乖離率(④)>は、マンションの<評価基本通達による相続税評価額>と<市場価格>との乖離する割合を表しており、次の計算式で算出する。

(ア) <計算式>は「(④)」 = 「A+ B+ C+ D+ 3.220」であり、算出値に基づき「相続税評価額」を市場価格に近づけるように補正する。

(ア) 「(⑤)」の算出値で下記「評価水準」の 「区分所有補正率」(③)を決定する。

3 上記から≪事例マンション≫の「相続税評価額」は、「評価額」((①)(4,000,000円)+(②)(10,500千円))を「区分所有補正率」(③)」(「評価乖離率(④)」×「補正率」)により補正して算出する。

(1) 先ず「評価額14,500,000円((①)+(②))」に「評価乖離率(④)2.043 」を乗じ、<「理論上の市場価格」と言われる価額= 29,623,500円>を算出する。

(2) 次いで「理論上の市場価格」に補正率を乗じ、<29,623,500円」×補正率 0.6>=「17,774,100円」(「(①)4,903,200円」と「(②)12,870,900円」)が算出される。

弁護士 青木 幹治(青木幹治法律事務所) 元浦和公証センター公証人

2024.10.22

こんにちは。相続コーディネーターの古丸です。

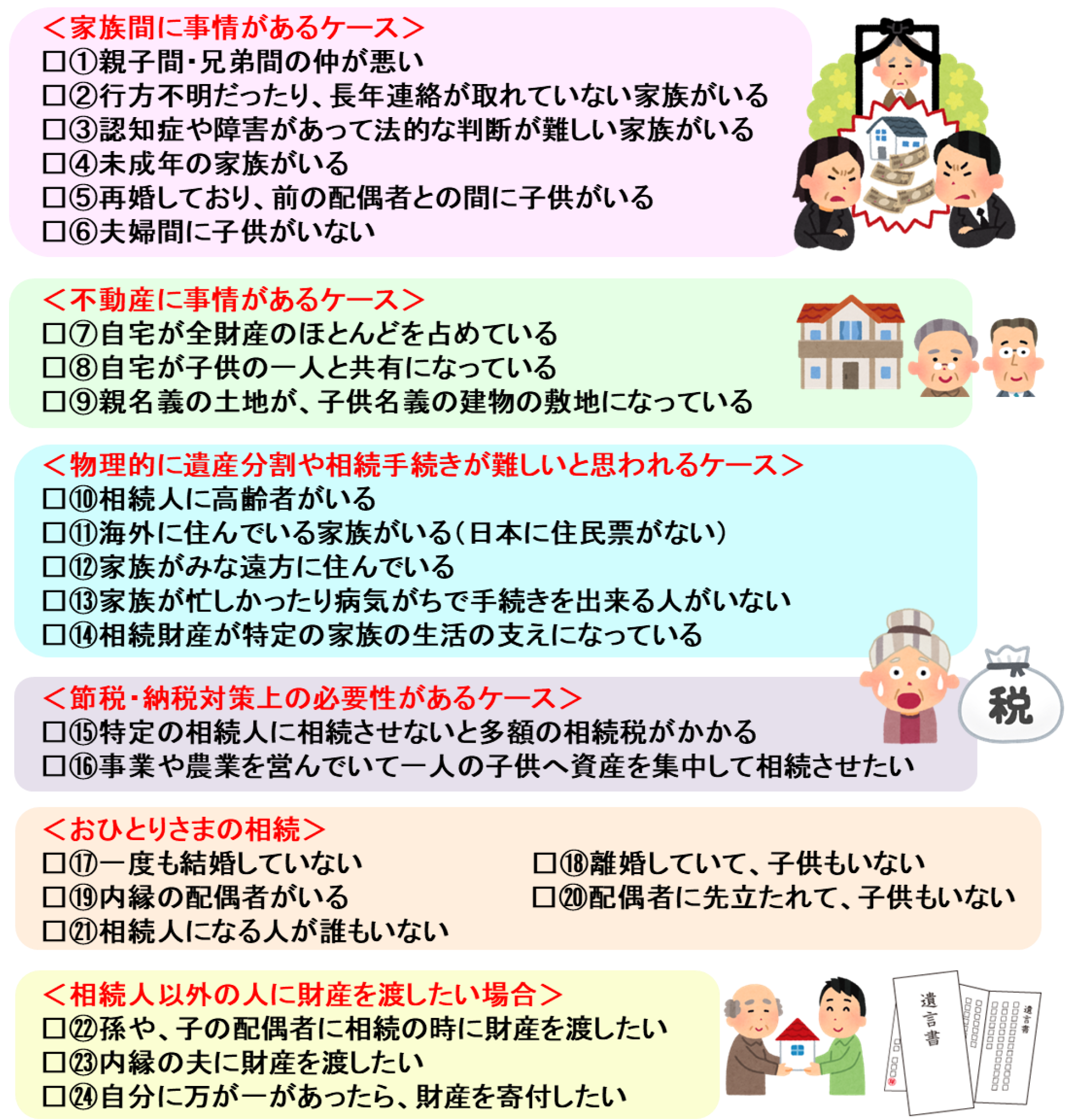

ご自身が遺言書を作成していないと大変かどうか、皆さんは調べてみたことはありますか?これから確認される方は、次のチェックリストを活用してみて下さい。当てはまる項目がある場合、遺言書がないと相続時にトラブルが起きてしまうかもしれません。もし3つ以上の項目に当てはまる場合には、遺言書がないと相続時に大変な事態となる可能性大です。早めに遺言書の作成をしておきましょう。

2024.10.15

こんにちは。相続コーディネーターの古丸です。

2024年1月1日以降の相続・贈与で取得した居住用の区分所有財産(分譲マンション等)の評価方法について、見直しがはじまりました。大きなポイントは、居住用の区分所有財産の相続税評価額が市場価格の60%に達しない場合は、60%まで評価額を引き上げるという点です。これはタワーマンションといわれる高層マンション購入による節税を規制する内容ともいえます。評価方法が見直された背景とともに、今後の対応を確認しておきましょう。

■タワーマンション節税の仕組みと見直しの背景

まず前提として、不動産の相続税評価額は市場価格の80%〜60%の価額に落ち着きます。ところがタワーマンションの相続税評価額は、特に都市部の高層階の場合、市場価格の60%どころか40%にも満たないケースが多くなりました。相続税評価額を市場価格から大幅に圧縮できるということは、相続税の負担を大幅に減らすことができるということです。とても高い節税効果が得られることから「タワマン節税」は広く知られ、多くの方が活用するようになりました。

その一方で、市場価格との差が80%〜60%程度であれば容認していた国税庁も、この「タワマン節税」については問題視していました。あまりにも大きい市場価格と評価額の乖離は見過ごせないとして、今回評価方法が見直されることになりました。

■新しいタワーマンションの評価方法

見直し対象は居住用の区分所有財産に限定で、下記のような物件は見直しの対象外です。

・居住用ではない事業用テナント物件等

・戸建住宅や一棟全体を所有する共同住宅(区分所有の場合は除く)

・2階建以下の建物

・区分所有されているのが3室以下で所有者や親族が居住の場合(二世帯住宅等)

見直された評価額の計算式は計算過程が理解しづらいのですが、簡単にまとめると次のような内容です。まず従来の評価額と市場価格がどのくらい乖離しているかを示す「評価乖離率」(国税庁が新たに作成した指標)を求めます。これを従来の評価額にかけると市場価格の理論値が算出されます。この市場価格の理論値の100%~60%の範囲内におさまるように調整され、評価額が算出されることになります。

今回の見直しにより評価額が上がりやすいのは、①築年数が浅い、②高層マンション、③高層階に所在、④建物の入居者が多い分譲マンション等の場合です。実際に評価額を算出する際は、従来の評価額に「区分所有補正率」をかけて求めます。区分所有補正率は国税庁のホームページに掲載の計算ツール(「居住用の区分所有財産の評価に係る区分所有補正率の計算明細書」)で簡単に計算できますので、試しに入力してみるのも良いでしょう。

不動産の評価額圧縮は、市場価格の60%までという認識が必要といえます。タワーマンションも評価方法は見直されましたが、節税効果は変わらず健在です。この機会に相続税の試算を改めて行うのも良いでしょう。

2024.10.8

こんにちは。相続コーディネーターの古丸です。

不動産を相続したときの登記手続き(相続登記)の義務化が、2024年4月1日からはじまりました。これまで相続登記は任意で、期限や罰則は設けられていませんでした。義務化されることになった背景には、「所有者不明土地」の問題があります。所有者不明土地が発生する大きな原因は、①誰のものか分からない(相続登記がされていない)、②所有者と連絡が取れない(住所変更登記がされていない)と考えられています。この「所有者不明土地」になるのを防ぐ目的で、相続登記が義務化されました。ポイントを確認しておきましょう。

■不動産を取得したことを知った日から3年以内に相続登記をしないと10万円以下の過料の対象

2024年4月1日より前に発生した相続も、義務化の対象です。正当な理由がないのに3年以内に相続登記をしなければ、過料を課される可能性があります。

3年以内に相続登記ができない場合のために、「相続人申告登記」という制度も新設されました。期限内(3年以内)に法務局に申し出て(必要書類を添付)、法定相続人として住所・氏名が登記された人には過料を課さないとするものです。申出は単独でできるうえ手続きも難しくなく、費用もあまりかからないので、使いやすい制度といえます。

いくつか注意点がありますので確認しておきましょう。相続人申告登記は、あくまで一時的に過料を免れることができる制度です。相続する人が決まったら3年以内に相続登記をしなければ、10万円以下の過料の対象です。

また、相続人申告登記は新たに設けられたばかりですので、相続人申告登記をした後の登記簿を見た他の相続人に「勝手に所有権移転の登記をされた」などと誤解される可能性もあります。思わぬ争いの種とならないようにするためには、相続人申告登記を行う場合は相続人間で共有しておくことも必要でしょう。

相続人申告登記をした不動産を、最終的に自分が相続しないこともありえます。相続人申告登記は自分の氏名・住所が登記されますので、利用するかは相続登記の期限ぎりぎりまで待つことも検討しましょう。

■海外居住者を所有者として登記するときは、国内連絡先を登記

所有者が海外居住の場合には、国内の連絡先となる者の氏名・住所等の登記が必要となります。連絡先は、第三者や法人とすることもできます。

登記についての新しい制度は、今後も段階的にはじまる予定です。所有する不動産をリスト化した証明書を法務局に請求できる「所有不動産記録証明制度」(2026年2月2日施行)、住所等の変更から2年以内にその変更の登記申請をしないと、5万円以下の過料の対象とする住所等の変更登記の義務化(2026年4月1日施行)、登記官が住基ネット等からの死亡情報に基づき、登記名義人が死亡している場合は符号で表示する制度(2026年4月1日施行)等にも注目していきましょう。

2024.10.1

2 この判決を受け、国税庁はマンションの「相続税評価額」に「時価(市場売買価格)」との大きな乖離が生じた場合に、相続税評価を個別事案毎に判断している現状を回避し、納税者の予見可能性を確保するため、個別通達「居住用の区分所有財産の評価について(法令解釈通達)」(令和5年9月28日)により、新しくその評価方法を定めて「令和6年1月1日以後に相続、遺贈、贈与により取得した「居住用の区分所有財産」(分譲マンション)の価額」の評価に適用するとしました(タックスアンサーNo.4667「居住用の区分所有財産の評価」(インターネットで参照)。

弁護士 青木 幹治(青木幹治法律事務所) 元浦和公証センター公証人