会社経営者の事業承継について考えてみましょう(その11)

2021.11.1

16. 信託の課税関係

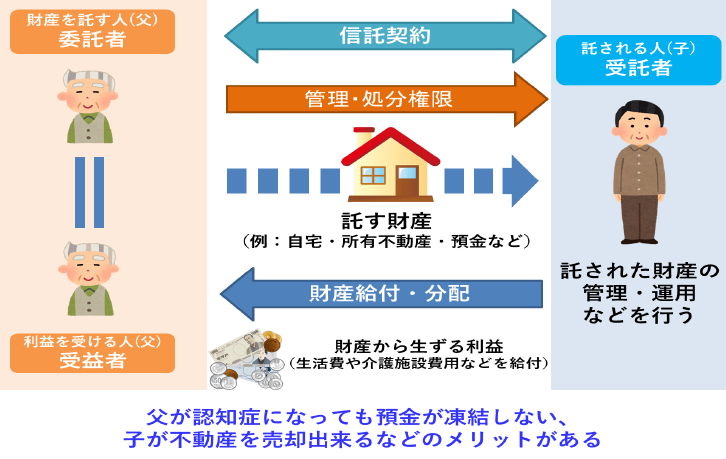

- (1)信託における課税には、原則的に優遇税制がなく、信託法は、税金対策としては利用できないので注意を要します。但

- し、特定障害者等に対する贈与税の非課税制度があります。

- (ア) 新たに信託を設定した場合、受益者が適正な対価を負担することなく受益権を取得した場合には、受益者に贈与税

- や相続税の負担が発生します。

- (イ) そこで、信託を事業承継に活用する場合には後継者や受益者の納税資金負担も考慮に入れておく必要があります。

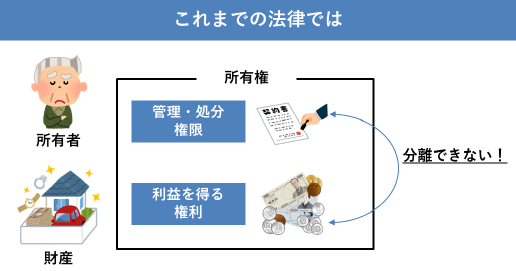

- (2)信託における税法上の基本的な考え方は、信託財産の運用・管理・処分によって生じた所得を含めて、信託財産から発

- 生する収益や費用は、原則として受益者に帰属する所得とみなされ、次の通り課税されます(法人税法12Ⅰ)。

- (ア) 委託者が受益者である自益信託では、依然受益者(委託者)が信託財産を有しているとみなされ、信託財産から生

- じる収益に対して納税する(法人税法12Ⅰ,所得税法13Ⅰ,消費税14Ⅰ)。

- (イ) 新たに受益者が生じる他益信託では、信託契約成立時に受益権の贈与が行われたとみなされ、受益者に贈与税が課

- 税される。

- (ウ) 信託において、委託者から受託者へ名義が移転するが、一般的な資産の譲渡や取得とはみなされず、課税が発生し

- ない。

- (エ) 但し、集団投資信託、退職年金等信託、特定公益信託等又は法人課税信託の信託財産に属する資産並びに当該信託

- 財産に帰せられる収益及び費用については、この限りでない(法人税法12Ⅰ但書)。

- (3)他益信託における課税関係について見ておきましょう。

- (ア) 信託課税では、受益者が財産(負債を含む)を有しているとみなされ、受託者は、信託財産に関して所有権の帰属

- 関係を有しないとされる。

- a)受託者はいわば導管に過ぎないものとみなされ、これを「導管課税」、「パス・スルー課税」と呼ばれている。

- b)そのため、<受益者>は、権利はあるが、受益が未だ帰属していない場合にも課税がなされ、また、元本受益権を

- 取得していない収益受益者が、信託財産の全部の価格を取得したとして取り扱われることもある。これは、課税逃

- れを防ぐ対策によるため「投網を掛ける課税」ともいわれる。

- c)税法上、<受益者が存在しないとされる信託のよう場合>は、受託者に課税されることになる。

- (イ) 例えば、父親が子を受益者として信託を設定した場合について考えて見よう。

- a)信託の効力が生じた時点で、信託財産の贈与があったとみなされ、贈与税が課税される。

- b)死因贈与による場合は、受益権の遺贈がなされたとみなされ、相続税の対象となる。

- (ウ) 「生前信託」は、死後に発生する贈与契約であるために、死因贈与とみなされ、相続税法上は遺贈と同じ扱いを受

- ける。

- (エ) 「遺言信託」は、遺贈に準じたものとみなされ、相続税法が適用される。

- (オ) 「受益者連続型信託」の課税関係(相続法9の3、相続税法施行令1の8)は次の通りとなる。

- a)「前の受益者」から「後の受益者」に贈られ、民法上の「後継ぎ遺贈」とみなされ、相続税法が適用される。

- b)受益者は、「財産の所有者」にはならず、「財産の利用者」としての立場を取得するが、税法上は、それぞれの受

- 益者には期間の制限等の権利の制約はないものとみなされる。

- 1) この信託には、この期間の制限等の権利の制約がついていないとみなされ、下記の制約が付加される。

- 2) 期間の制限があり、「妻が生きている間に限って」とされる。

- 3) 権利の制約は、「マンションを収益と元本に分ける」ことになる。

- c)例えば、「受益者連続型信託」でマンションを信託財産とし、1人目の受益者を妻、2人目の受益者を長男と指定

- すると、① 夫が亡くなると、マンションの収益(家賃と居住)に関する権利が妻に贈られ、② 妻が亡くなると、

- その権利が長男に贈られ、同時に最終受益者として、マンションの元本(所有権)に関する権利が移転すると設定

- された場合を考えてみる。

- 1)「受益者連続型信託」の税法上の特例は、「マンションを収益と元本に分ける」ものとし、妻には「収益に関する

- 受益権」のみが贈られているが、税法上は「収益+元本に関する受益権」を贈られたとみなされ、相続税法が課税

- され、かなり大きな負担が生じる。

- 2) 次いで、長男は妻が亡くなると、妻から「収益に関する受益権」を取得し」、妻と同様に「収益と元本に関する

- 受益権」に対する相続税を支払う。

- (カ) 受益者間で受益権が移転する場合に、適正な対価を負担していなければ、贈与とみなされ、死亡によるときは、遺

- 贈とみなされる。

- (4)印紙税は、信託契約書1通につき、200円となります。

- (5)登録免許税及び不動産取得税は、次の通りとなります。

- (ア) 不動産信託の所有権移転登記

- a)委託者から受託者への名義変更 固定資産税評価額の4/1000

- b)売買契約の名義変更 固定資産税評価額の20/1000

- (イ) 不動産取得税は、信託による所有権移転の場合は非課税で、売買契約、贈与契約等の所有権移転の場合は、固定資

- 産税評価額の40/1000となる。

- (ウ) 受益権の売買における受益者変更登記は、不動産1個につき1,000円である

- (6)信託の課税関係については、専門家にご相談下さい。

筆者紹介

弁護士 青木 幹治(青木幹治法律事務所) 元浦和公証センター公証人

- 経 歴

- 宮城県白石市の蔵王連峰の麓にて出生、現在は埼玉県蓮田に在住。 東京地検を中心に、北は北海道の釧路地検から、南は沖縄の那覇地検に勤務。 浦和地検、東京地検特捜部検事、内閣情報調査室調査官などを経て、福井地検検事正、そして最高検察庁検事を最後に退官。検察官時代は、脱税事件を中心に捜査畑一筋。 平成18年より、浦和公証センター公証人に任命。埼玉公証人会、関東公証人会の各会長を歴任。 相談者の想いを汲みとり、言葉には表れない想いや願いを公正証書に結実。 平成28年に公証人を退任し、青木幹治法律事務所を開設。 (一社)埼玉県相続サポートセンターの特別顧問にも就任。 座右の銘は「為せば成る」。