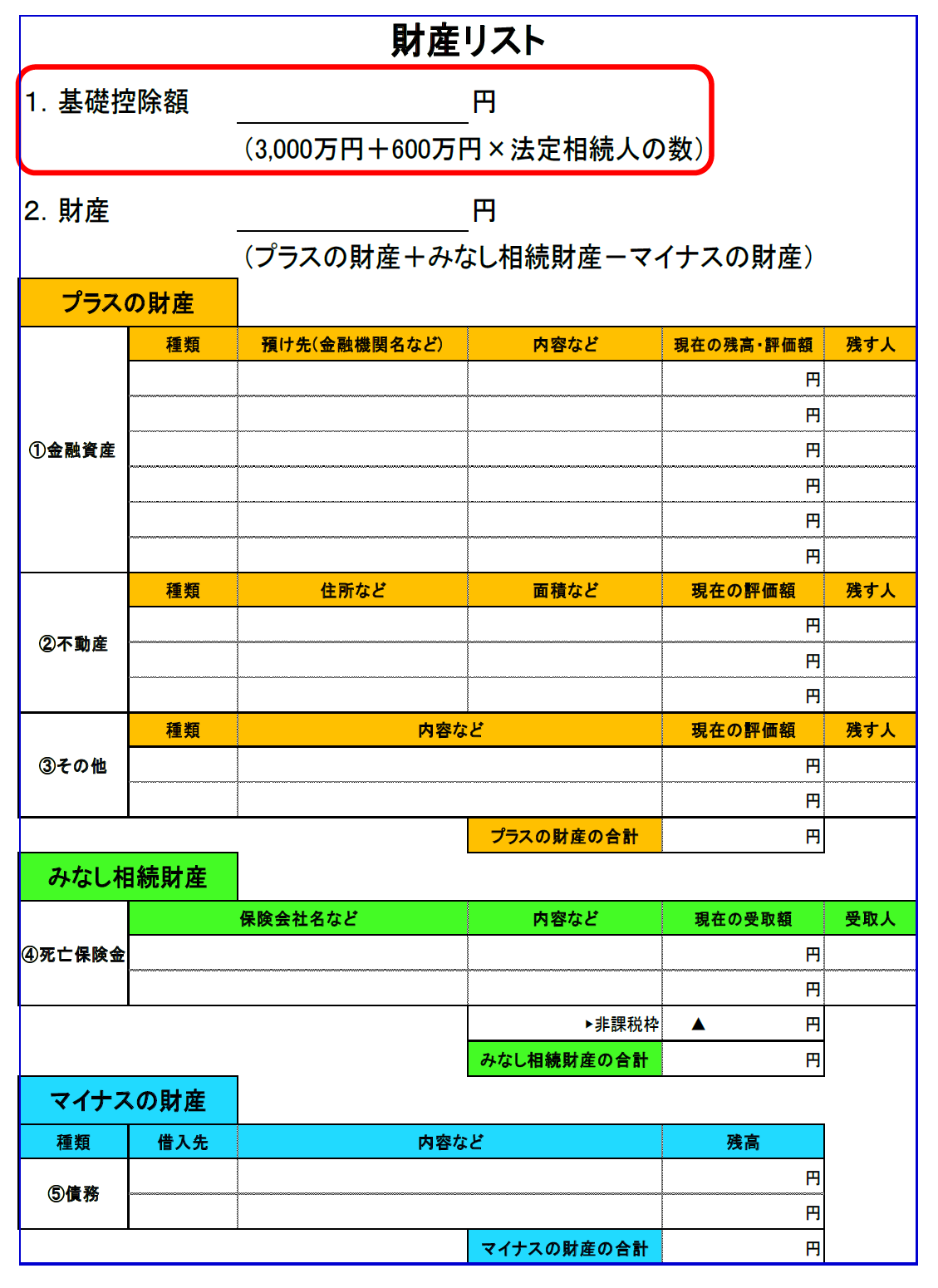

財産リストを作成しましょう~家屋の評価方法~

2025.9.16

こんにちは。相続コーディネーターの古丸です。

今回は家屋の評価方法をご紹介します。まずは自用の家屋の評価方法を確認しましょう。

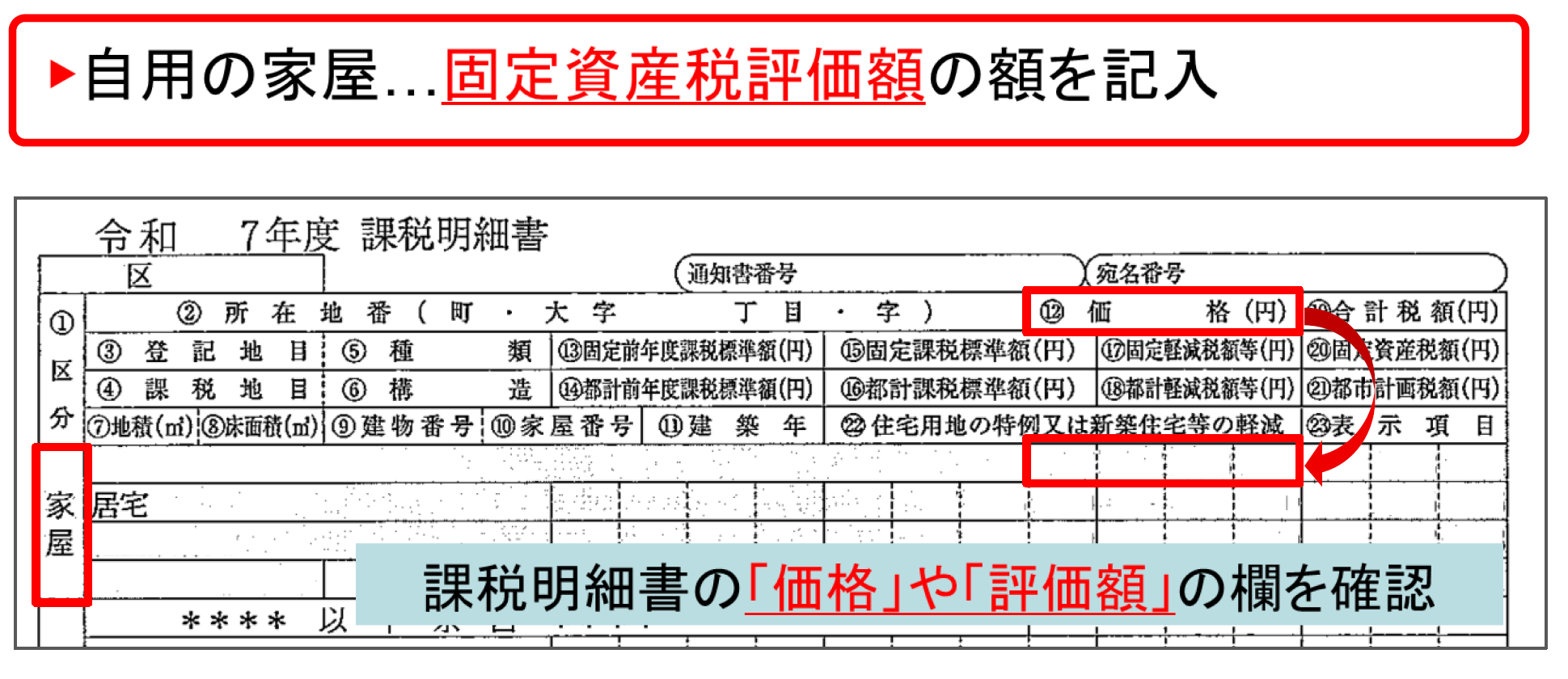

■自用の家屋の評価方法

自宅や事業で使用している家屋の相続税評価額は、その家屋の固定資産税評価額が用いられます。

固定資産税評価額は、毎年5月頃に届く「固定資産税の納税通知書」に同封されている「課税明細書」で確認できます。課税明細書の「価格」や「評価額」という欄に記載されている金額が固定資産税評価額です。

もし課税明細書がお手元にない場合は、市区町村役場で「名寄帳」を取得して確認することもできます。名寄帳は、所有する土地や家屋などの不動産を一覧にした書類です。

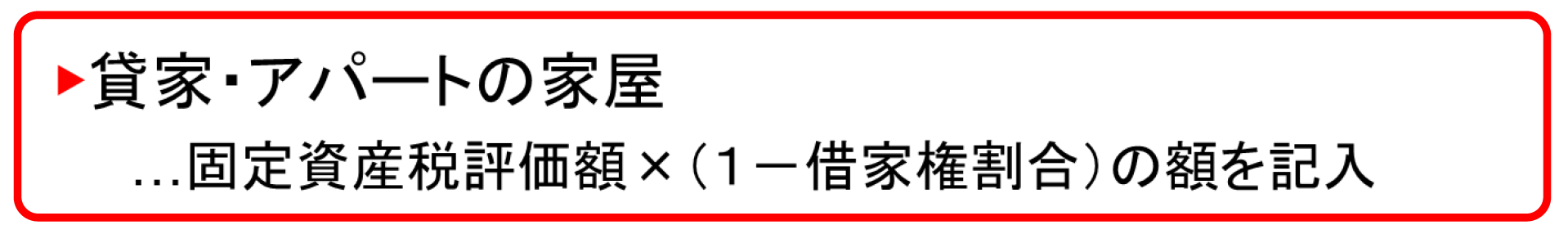

■貸家・アパートの家屋の評価方法

第三者に貸している貸家やアパートの家屋は、次の計算式に基づいて評価します。借家権割合は現在、全国一律で30%となっています。

■財産リストを完成させましょう

ここまで確認ができれば、財産リストは完成です。ひと通りの財産のおおまかな評価額を把握することができるでしょう。ただし相続税が実際にかかる見込みかどうかの判断は、専門家に相談しながら確認をすると安心です。