「配偶者の居住の権利」を考える(その2)

2023.6.1

今回は「配偶者居住権」の取得方法と設定時の注意事項をお話しします。

- 3 配偶者居住権の取得方法

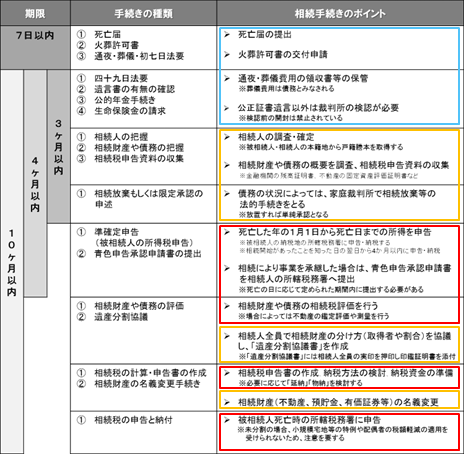

- (1) 配偶者居住権は、遺贈(遺言で財産や権利を与える)、遺産分割によって取得するもので、相続開始により当然に生じる権利ではありません。

- (ア) 「遺言書」で取得させる場合は、次のような文例とする。

- 第〇条 遺言者は、遺言者の所有する下記の不動産を遺言者の長男〇〇〇〇(昭和〇年〇月〇日生)に相続させ、当該不動産について配偶者居住権を妻〇〇〇〇(昭和〇年〇月〇日生)に遺贈する。

- (イ) 遺言書がない場合は、次のような文例の「遺産分割協議書」とする。

- 第〇条 下記の不動産について、長男〇〇〇〇(昭和〇年〇月〇日生)はその所有権を取得し、妻〇〇〇〇(昭和〇年〇月〇日生)は配偶者居住権を取得する。

- (2) 「配偶者居住権」は、建物の全部に及び居住部分以外に、店舗として使用していた部分や人に賃貸して家賃を得ていた部分がある場合に、居住部分だけでなく建物全体について使用及び収益させることができます。

-

(ア) 居住建物の利用方法は、基本的に相続開始前と同じで、住居としての利用部分は引き続き住居として利用しなければならない。

-

(イ) 従前の用法が住居部分は住居とし、店舗部分は店舗又は住居とし、賃貸部分を賃貸又は住居として利用することができる(民1032Ⅰ)。

-

(ウ) 但し、所有権者が認める場合はそれ以外の用法も可能である。

-

- (3) 居住建物の所有者は「配偶者居住権」の登記設定の義務を負い(民1031)、配偶者居住権者はその登記請求ができます。

- (ア) 配偶者居住権者はこの登記により、物権取得者その他第三者に対抗力を有し(民605)、占有妨害の停止、占有物返還請求ができる(民603の4)。

- (イ) 設定登記の登録免許税は、不動産の価額の1,000分の2である。

- (4) 配偶者居住権の存続期間は「配偶者の終身の間とする」とされ(民1030本文)、その死亡により消滅します 。

- (ア) 遺言や遺産分割協議で居住する期間を決められる(民1030但書)。

- a) 「別段の定め」をすれば、10年間あるいは20年間など任意に期間を定めることもできる(民1030但書)が、存続期間の変更はできない。

-

b) 但し、期間満了前に権利者が死亡した場合は権利は消滅する。

- (イ) 配偶者居住権を譲渡(売却)することはできない(民1032Ⅱ)。

- (ウ) 居住建物を取得した相続人の承諾を得れば、建物の増改築、人に賃貸して家賃収入を得ることができる(民1032Ⅲ)。

- (エ) 配偶者居住権の放棄又は合意による解除は可能である。

- (ア) 遺言や遺産分割協議で居住する期間を決められる(民1030但書)。

- (5) 「配偶者居住権」の遺贈については「特別受益者の相続分」の「持戻し免除の意思表示の推定規定」(民903Ⅳ)を準用しています(民1028Ⅲ)。

- (ア) 「配偶者居住権」については、上記推定規定を活用した「遺言公正証書」を作成しておくのが最善であると思われる。

- (イ) 遺産分割協議で「配偶者居住権」の合意を得るには、大変な精神的負担が掛かるし、調停・審判の手続きも大変である。

- (1) 配偶者居住権は、遺贈(遺言で財産や権利を与える)、遺産分割によって取得するもので、相続開始により当然に生じる権利ではありません。

- 4 配偶者は「配偶者居住権」を設定する場合、以下の事項を念頭に置き、自宅の取得方法を良く考慮する必要があります。

- (1) 「配偶者居住権」を活用すると、配偶者は自宅の所有権を取得する場合よりも低い評価額で居住権を取得し、その評価額の引き下げ分だけ預貯金等を多く相続して老後資金を増額できるメリットがあります。

- (ア) 配偶者は、遺産分割(法定相続分2分の1)で住居(土地・建物)の所有権を取得すれば住み続けられるが、その分、預貯金などの取り分が減り生活資金に困る虞があります。

- (イ) また、主たる相続財産が住居である場合は、遺産分割のために住居を売却せざるを得なくなる場合があります。

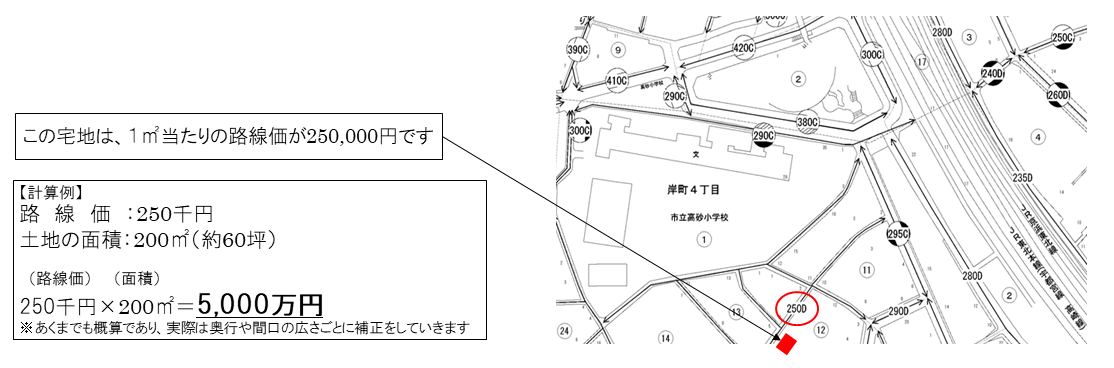

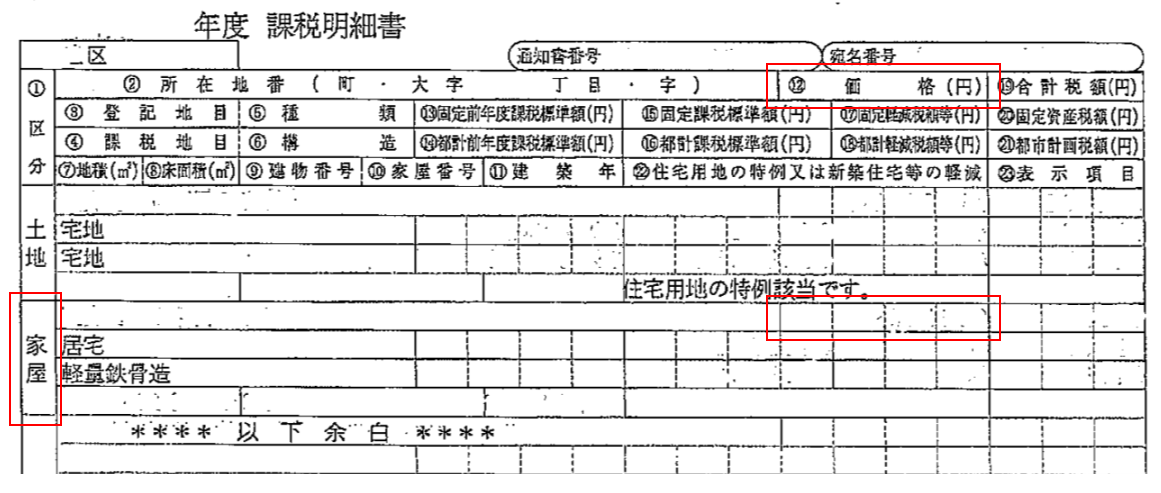

- (2) 「配偶者居住権」は財産的価値があるので相続税の課税対象となります。

- (ア) 「居住権」は住居に住むだけの権利で、その相続財産としての評価額は、配偶者の年齢の平均余命などから算出します。

- a) 高齢者ほど余命が短いので不動産の評価額(配偶者居住権の負担のない場合の不動産価額)よりも低く算定され、その分、預貯金など他の財産を多く受け取れる。

- b) 「配偶者居住権」は配偶者が自宅に住み続けられる権利なので、高齢になるほど自宅に住み続ける期間が短くなり、その価値は減少する。

- c) 配偶者居住権の価額が不動産の価額と同じになってしまうこともあり、その場合は配偶者居住権を利用する意味が殆どなくなる。

- (ア) 「居住権」は住居に住むだけの権利で、その相続財産としての評価額は、配偶者の年齢の平均余命などから算出します。

- (1) 「配偶者居住権」を活用すると、配偶者は自宅の所有権を取得する場合よりも低い評価額で居住権を取得し、その評価額の引き下げ分だけ預貯金等を多く相続して老後資金を増額できるメリットがあります。

-

-

- (イ) 遺産分割時の「配偶者居住権」の評価方法は次の通りです。

- a) 評価額は、共同相続人間で合意による相当額で算定してもよい。

- b) 遺産分割協議や調停で価額を合意できなければ、審判で決める。

- c) 相続税の申告時までに配偶者居住権の評価を決める必要があり、この場合の評価方法は、国税庁の通達で指定された評価方法によるので、遺産分割時の評価方法でも参考にできる。

- (イ) 遺産分割時の「配偶者居住権」の評価方法は次の通りです。

-

筆者紹介

弁護士 青木 幹治(青木幹治法律事務所) 元浦和公証センター公証人

- 経 歴

- 宮城県白石市の蔵王連峰の麓にて出生、現在は埼玉県蓮田に在住。 東京地検を中心に、北は北海道の釧路地検から、南は沖縄の那覇地検に勤務。 浦和地検、東京地検特捜部検事、内閣情報調査室調査官などを経て、福井地検検事正、そして最高検察庁検事を最後に退官。検察官時代は、脱税事件を中心に捜査畑一筋。 平成18年より、浦和公証センター公証人に任命。埼玉公証人会、関東公証人会の各会長を歴任。 相談者の想いを汲みとり、言葉には表れない想いや願いを公正証書に結実。 平成28年に公証人を退任し、青木幹治法律事務所を開設。 (一社)埼玉県相続サポートセンターの特別顧問にも就任。 座右の銘は「為せば成る」。

こんにちは。相続コーディネーターの古丸です。

こんにちは。相続コーディネーターの古丸です。